Analyser la santé financière d’une entreprise est primordial. Mais pour savoir comment son entreprise se porte, il est nécessaire de s’appuyer sur des indicateurs financiers. Ces indicateurs vous permettent de savoir quels sont les points de défaillance à améliorer dans le cadre de votre activité. De plus, en vous permettant d’avoir une vue globale sur votre business, ces indicateurs vous permettent de savoir comment vous positionner par rapport à vos banquiers et investisseurs si vous cherchez à obtenir un emprunt par exemple.

Quels sont donc les indicateurs financiers à connaitre pour savoir si une entreprise est en bonne santé ? Quel est l’intérêt de les calculer et comment les calculer ? Découvrez dans cet article les 6 principaux indicateurs financiers clés pour évaluer la santé financière de votre entreprise.

Quel est l’intérêt d’évaluer la santé financière d’une entreprise ?

Analyser la santé financière d’une entreprise vous sert tout d’abord à vous, entrepreneur ou chef d’entreprise, à évaluer la rentabilité de votre entreprise et à voir si elle évolue positivement. Une telle analyse sert aussi à un banquier par exemple. Il peut se faire une idée sur la situation financière d’une entreprise pour voir s’il peut ou non faire confiance à son client. Ça sert aussi à un investisseur qui va analyser les comtes dans lequel il a ou il pourrait investir. En bref, faire un point sur l’état de santé financière d’une entreprise permet de conclure sur : est-ce que oui ou non l’entreprise se porte bien.

Qu’est-ce qu’un indicateur financier ?

Un indicateur financier est une donnée qui permet d’évaluer la performance financière d’une entreprise. En confrontant les indicateurs financiers entre eux, on peut se faire un juste avis sur la santé financière de son entreprise. On peut aussi s’appuyer sur ces indicateurs financiers pour mesurer la rentabilité d’un projet, d’un investissement ou d’une action mise en place au sein de l’entreprise.

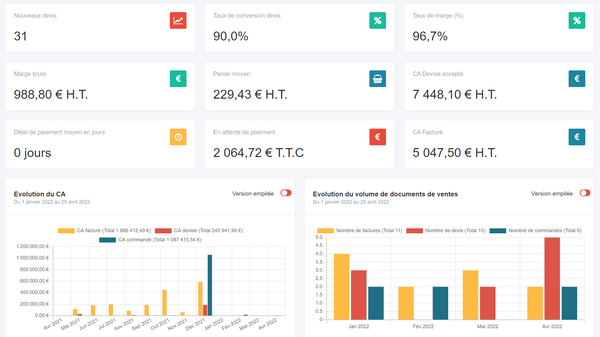

Les indicateurs financiers sont souvent regroupés dans un ou plusieurs tableaux de bord comme celui juste en dessous. Ces tableaux de bord financiers permettent d’avoir une vue rapide et globale sur la performance d’une entreprise.

Quels sont les 6 indicateurs de performance financière à suivre ?

Il existe une multitude d’indicateurs financiers pour mesurer la santé financière d’une entreprise. Ici, on va se concentrer sur 6 indicateurs en particuliers qui, croisés ensemble, permettent d’avoir une vision complète et précise des performances d’une entreprise.

Le chiffre d’affaires

Le chiffre d’affaires représente le niveau d’activité de l’entreprise. Ici, il est intéressant de regarder l’évolution du chiffre d’affaires d’une année sur l’autre. Connaitre sa croissance en pourcent permet d’avoir une information sur la progression du chiffre d’affaires de l’entreprise. Ça permet de voir si vous êtes parvenus à augmenter le niveau de votre activité.

Ce qui va alors être aussi intéressant de faire c’est de comparer votre chiffre d’affaires réalisé avec le chiffre d’affaires moyen de votre secteur d’activité. Cela vous permet de voir comment vous vous positionnez par rapport à votre concurrence. Mais tout seul, cet indicateur n’apporte pas plus d’informations et ne suffit pas.

Pour rappel, on a :

Chiffre d’affaires = Prix de vente x Quantités vendues

Le résultat de l’entreprise

Le résultat de l’entreprise est un indicateur financier qui permet de mesurer la richesse dégagée par l’ensemble des activités d’une entreprise. Il se calcule comme suit :

Résultat global de l’entreprise = Chiffre d’affaires – Dépenses de l’entreprise

Avec :

Dépenses de l’entreprise = Charges d’exploitations + Charges financières + Charges non courantes.

Le résultat permet de savoir si une entreprise est rentable ou non, c’est-à-dire, si elle crée de la valeur et dégage un bénéfice. Est-ce que votre entreprise a fait des bénéfices (gagné de l’argent) ou des pertes (perdu de l’argent) ? Si vous avez réalisez des bénéfices alors d’une part, il est intéressant de regarder la croissance de vos bénéfices d’une année sur l’autre.

D’autre part, vous pouvez comparer votre bénéfice par rapport à votre chiffre d’affaires. Quelle est la part de bénéfice réalisée par rapport au chiffre d’affaires ? En répondant à cette question, vous évaluez en fait le poids de votre bénéfice par rapport au chiffre d’affaires. C’est ce qu’on appelle le taux de profitabilité ou encore taux de marge nette.

Pour bien interpréter le taux de profitabilité, il faut le comparer sur plusieurs années. Vous pouvez aussi le comparer avec le taux moyen de votre secteur d’activité. Un taux de profitabilité est bon lorsqu’il est au moins égal à la moyenne du secteur d’activité de l’entreprise. Il doit être idéalement le plus élevé possible et en croissance d’une année à l’autre.

L’Excédent Brut d’Exploitation (EBE)

Juste avant nous parlions du résultat de l’entreprise comme indicateur financier. Il est important de préciser que l’on parlait ici d’un résultat global. Ce résultat global comprend plusieurs éléments financiers. Il y a des éléments issus de l’exploitation, des éléments financiers, et enfin des éléments exceptionnels. La part la plus importante et la plus intéressante qui constitue le résultat est l’exploitation courante. C’est pourquoi il est intéressant de se pencher plus en détails sur le résultat d’exploitation. Une entreprise doit regarder si son exploitation crée des bénéfices, ou de la richesse. Grossièrement, on peut dire ici que l’on mesure l’Excédent Brut d’Exploitation (EBE)*. L'excédent brut d'exploitation correspond à la richesse crée par une entreprise grâce à son exploitation courante (différence entre les produits et les charges d’exploitation).

L’EBE se calcule comme suit :

EBE = Chiffre d’affaire – Achats consommés (marchandises et de matières premières) – Consommation en provenance des tiers (loyer, électricité, assurance, avocat, comptables, honoraires experts...) + Subventions d’exploitation – Charges de personnel (salaires et charges sociales) - Impôts, taxes et versements assimilés.

*Le résultat d’exploitation correspond à l’Excédent Brut d’Exploitation auquel on rajoute les dotations aux amortissements d’exploitations. Mais pour analyser concrètement la santé d’une entreprise, il est plus pertinent de se concentrer uniquement sur l’EBE, les dotations aux amortissements n’étant pas pertinentes puisqu’elles ne correspondent qu’à des enregistrements comptables.

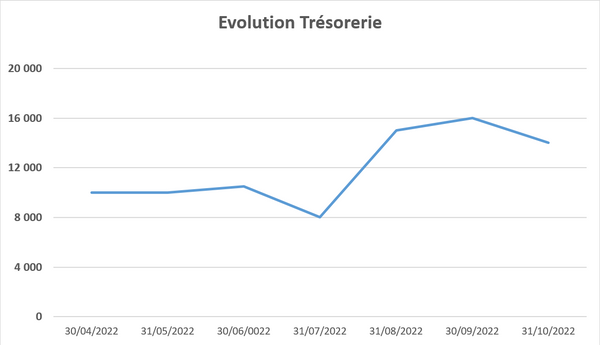

La trésorerie

La trésorerie est un autre indicateur financier à étudier. Celle-ci est justement directement en lien avec l’EBE. En effet, l’EBE représente le « cash-flow » dégagé par l’activité d’une entreprise. En d’autres termes, il représente sa capacité à générer des ressources de trésorerie uniquement à partir de son exploitation.

Le calcul de la trésorerie est le suivant :

Trésorerie = Disponibilités + Valeurs mobilières de placement – Concours bancaires courants

Ainsi la question qu’il faut vous poser est plutôt simple. Est-ce que votre entreprise a de la trésorerie (ou du cash) générée par son activité ? Sans trésorerie, une entreprise ne peut pas s’en sortir car ça lui permet de maintenir et de développer son exploitation ainsi que de rémunérer les capitaux engagés.

Pour bien analyser votre trésorerie et son évolution, il faut vous poser les bonnes questions. Comment cette trésorerie a-t-elle progressé ? Est-ce qu’elle a progressé grâce au résultat de l’entreprise et donc grâce à l’exploitation ? Ou bien parce que des actionnaires ou des investisseurs ont mis de l’argent dans l’entreprise ? Ou bien encore parce que l’entreprise a fait de nouveaux emprunts ? Il est important de bien identifier comment est alimenter votre trésorerie afin de voir si oui ou non votre exploitation a contribué à générer du cash.

L’état d’endettement de l’entreprise

L’état d’endettement de l’entreprise est un indicateur financier qui permet d’évaluer la solvabilité d’une entreprise, c’est-à-dire, sa capacité à rembourser ses dettes. L’état d’endettement se calcule comme suit :

Etat d’endettement = Capitaux propres / Endettement global

Avec :

Capitaux propres = fonds amenés par les actionnaires et les investisseurs, somme des résultats et Endettement global = tout ce sur quoi vous êtes endettés.

Idéalement ce ratio devrait être égal à 1. Dans ce cas, les capitaux propres couvrent les dettes. Mais il s’agit d’une situation idéale. Essayez d’être le plus proche de 1. Plus l’indicateur sera proche de 1, plus votre capacité à rembourser vos dettes sera importante.

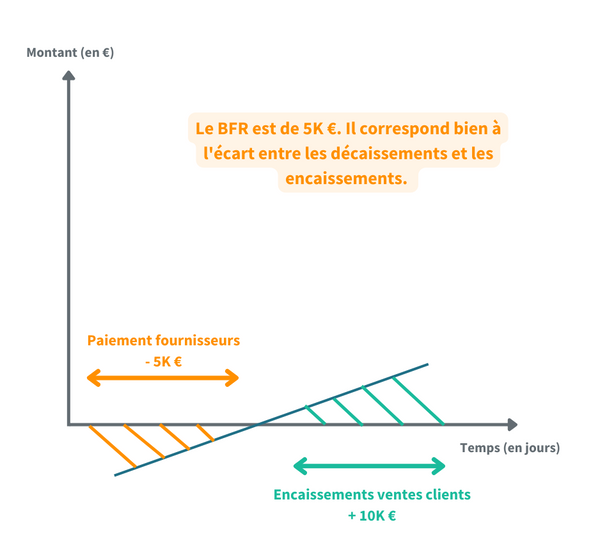

Le Besoin en Fonds de Roulement (BFR) et les délais

Le Besoin en Fonds de Roulement est un indicateur financier en lien avec la trésorerie. Il représente en fait un besoin à financer issu de l’exploitation. En fonction du cycle d’exploitation, il peut se créer un décalage entre les encaissements et les décaissements. Le BFR permet alors d’anticiper ses écarts-là et de prévoir la trésorerie nécessaire pour les financer. Il ne faut pas avoir un BFR trop important. Sinon, une entreprise peut vite avoir des difficultés pour trouver les sources de financements suffisantes pour le couvrir.

On a :

BFR = Stocks + Créances clients - Dettes fournisseurs – Impôts et taxes

Pour optimiser votre BFR, il faut alors vous pencher sur le délai moyen de paiement clients et fournisseurs. Est-ce que vos clients tardent à vous payer ? Si c’est le cas, essayez de réduire cette durée en facilitant le paiement ou en accordant par exemple des escomptes sur règlement à vos clients. Regardez ensuite le délai moyen de paiement que vous accordent vos fournisseurs et essayez de négocier avec eux pour rallonger ces délais. Une dette fournisseur, tant qu’elle n’est pas réglée, représente pour une entreprise une ressource de trésorerie.

Quel est l’indicateur financier le plus important ?

On pourrait avoir envie de classer les indicateurs de performance financière par ordre d’importance. Mais en soi il n’y en a pas un plus important que les autres. Il faut confronter et croiser tous les indicateurs entre eux et tirer des conclusions générales. Vous pouvez par exemple avoir votre chiffre d’affaire qui croit de 5% chaque année mais un bénéfice qui décroit lui de 2%. Vous ne pouvez donc pas regarder ces deux indicateurs séparément. Il faut les croiser ensemble et alors on peut dire que tandis que le niveau d’activité augmente, les charges augmentent trop avec ce niveau d’activité.

De même, vous pouvez générer de la richesse grâce à votre activité (avoir un bon EBE) mais souffrir de trop grands décalages de trésorerie qui crée alors des périodes financièrement difficiles (avoir un BFR trop grand). Encore ici, vous devez confronter ces données et ne pas les regarder séparément afin de tirer une conclusion qui illustre ce qu’il se passe véritablement au sein de votre entreprise.

Il serait donc un peu trop simple de dire qu’il y a un indicateur plus important, car ce n’est pas forcément le cas. En fonction de votre activité, ou de ce que vous voulez analyser en détails, peut-être que là oui il sera plus intéressant de se pencher sur un indicateur en particulier. Mais cela reste subjectif.

Pour résumer

Les indicateurs financiers sont des outils quantitatifs très utiles pour évaluer la santé financière d’une entreprise et mesurer ses performances. Lorsqu’une analyse financière est conduite, le mieux est de croiser ces indicateurs financiers afin de tirer les meilleures interprétations. Ces interprétations doivent être parlantes et représentatives de la réalité.

Vous pouvez aussi structurer tous vos indicateurs et données financières au sein d’un tableau de bord. Sur KPulse par exemple, vous avez tout un module qui vous présente des tableaux de bords financiers.